Jak wybrać idealną spółkę dywidendową w 9 krokach?

Ten artykuł jest częścią cyklu „DYWIDENDA JAK W BANKU, CZYLI O DŁUGOTERMINOWYM INWESTOWANIU OSZCZĘDNOŚCI”, który prowadzę wraz z Maćkiem Samcikiem – autorem bloga „Subiektywnie o finansach”.

W ramach akcji ukaże się łącznie 16 artykułów na naszych blogach, zorganizowane zostaną 3 webinary na żywo, 3 klipy video oraz konkursy z nagrodami.

Obejrzyj koniecznie pierwsze video naszej akcji w którym udaliśmy się do jaskini hazardu aby sprawdzić czy giełda ma coś wspólnego z ruletką i pokerkiem:

Po grze w pokera i ruletkę, przedawkowaliśmy nieco z aktywami i musieliśmy udać się do lekarza aby otrzymać receptę na wyższy zysk: Poprowadziliśmy wraz z Maćkiem Samcikiem 2 webinary o podstawach inwestowania w spółki dywidendowe: oraz o zaletach inwestowania w ramach kont IKE i IKZE:

W tym artykule przedstawię 15 spółek z rynku amerykańskiego (do którego nasza giełda oczywiście aspiruje), które od ponad wieku nie zawodzą inwestorów i regulatnie płacą dywidendy. Spróbuję znaleźć wspólne cechy łączące te długowieczne podmioty i poszukać podobnych w Polsce.

Obecnie panuje duży strach na rynkach finansowych – Brytyjczycy przegłosowali Brexit w referendum a nasza giełda w pierwszej reakcji straciła ponad 4%. Wielu komentatorów przepowiada rychły rozpad całej Unii Europejskiej – czy warto zatem w ogóle rozglądać się za kupnem spółek dywidendowych?

W chwilach takich jak ta obecna, zawsze przytaczam słynne powiedzenie największego inwestora w historii – Warren Buffetta: „BĄDŹ CHCIWY GDY INNI SIĘ BOJĄ, BÓJ SIĘ JAK INNI SĄ CHCIWI”

Warren Buffett fot: freeimages.com

W USA jest 15 podmiotów, które wypłacają dywidendy od uwaga…100 lat – warto się im dobrze przyjrzeć aby znaleźć cechy wspólne i wyciągnąć wnioski odnośnie naszego rynku. Ranking najdłużej wypłacających regularnie dywidendy spółek amerykańskich:

od 1877 roku czyli 139 lat

1) Stanley Black & Decker to firma produkująca wszelkiego rodzaju narzędzia.

od 1882 roku czyli 134 lata

2) Exxon Mobile to znana doskonale spółka paliwowa (rafineryjna) z dużym segmentem wydobycia ropy naftowej.

od 1885 roku czyli 131 lat

3) Eli Lilly to przedstawiciel branży farmaceutycznej – leki, suplementy diety itd.

od 1885 roku czyli 131 lat

4) UGI Corporation - dystrybutor gazu oraz dostawca elektryczności, czyli typowy przedstawiciel defensywnego sektora energetycznego.

od 1885 roku czyli 131 lat

5) Consolidated Edison to jak sama nazwa sugeruje kolejny dostawca energii elektrycznej.

od 1893 roku czyli 123 lata

6) Każdy, chyba nawet przedszkolak zna tę korporację – i to właśnie chodzi o wyrobienie sobie jak najbardziej rozpoznawalnej marki.

od 1887 roku czyli 129 lat

7) Producent baterii i systemów zasilania w energię domów i budynków, czyli znowu energetyka.

od 1891 roku czyli 125 lat

8) Procter & Gamble to właściciel bardzo znanych marek, z których na co dzień korzystamy, takich jak Pampers, Blend-a-med, Ariel, Vizir, Gillette czy Always (to w przypadku Pań).

od 1895 roku czyli 121 lat

9) Colgate – Palmolive Corp. to bezpośredni konkurent poprzedniej spółki w zestawieniu i dobrze znany producent takich marek jak Colgate, Ajax, Palmolive czy Sanex (tak – nieprzypadkowo nazwa kojarzy się z seksem – to często stosowana sztuczka marketerów)

od 1898 roku czyli 118 lat

10) General Mills to gigant spożywczy, znany głównie z produkcji płatków owsianych i musli.

od 1899 roku czyli 117 lat

11) PPG Industrials to producent farb, innych materiałów budowlanych i szkła.

od 1901 roku czyli od 115 lat

12) Church & Dwight to spółka produkująca asortymenty pierwszej potrzeby, podobnie jak Procter&Gamble czy Colgate-Palmolive – jest producentem między innymi prezerwatyw Trojan.

od 1902 roku czyli od 114 lat

13) Chubb Corp. to firma ubezpieczeniowa.

od 1904 roku czyli od 112 lat

14) Du Pont to gigant z przemysłu chemicznego

od 1910 roku czyli od 106 lat.

15) Edison International to jak sama nazwa wskazuje, kolejna spółka z sektora energii elektrycznej – ta akurat stawia mocno na zieloną energię.

Wszystkie te spółki możecie kupić korzystając z oferty naszego Partnera – Bossa Zagranica http://bossa.pl/oferta/zagranica/

Warto teraz zastanowić się co łączy tych wszystkich, absolutnych czempionów dywidendowych. Myślę, że każda z nich spełnia podstawowe kryteria słynnego Warrena Buffetta, których wprawdzie oficjalnie on nie podaje, ale śledząc przez lata jego portfel inwestycyjny można być nich niemal pewnym.

Spróbujmy zatem skopiować zachowanie słynnego guru z Omaha i poszukajmy najlepszych, bliskich ideałowi spółek dywidendowych, zarówno na naszym rynku, jak i na rynkach światowych. Poniżej mój subiektywny zestaw kluczowych kryteriów selekcji idealnej spółki dywidendowej – cechy, które według mnie są wspólne dla prawdziwych królów dywidendowych.

1) Historia regularnie wypłacanych dywidend

„Największą, pojedynczą przewagą inwestora jest podejście długoterminowe” Seth Klarman

Na GPW znajdziemy 4 spółki, które wypłacają dywidendę nieprzerwanie od 16 lat – do tych prymusów należą: Apator, Dębica, Hydrotor i Stalprofil.

Jeżeli wyselekcjonujemy spółki płacące nieprzerwanie dywidendę tylko przez minimum 5 ostatnie lata będzie tych podmiotów 69. Widać, że duże parcie inwestorów jest brane pod uwagę przez zarządy i właścicieli większościowych, aczkolwiek jest to też korzyść dla firmy ponieważ zyskuje ona stabilniejszy akcjonariat i zmniejsza się faktyczny free float.

Przy doborze spółek dywidendowych ważnym czynnikiem jest też wskaźnik tzw. payout ratio mówiący ile procent zysku netto zostaje przeznaczonych na dywidendy.

Podmiotów, które wypłacają dywidendę od minimum trzech lat, a payout ratio jest wyższe niż 30% jest 71, w przypadku wartości wskaźnika min. 50% liczba zmniejsza się do 46, a przy min. 70% spółek jest 27. Przy wysokim poziomie min. 90% jest 13 przedsiębiorstw, w tym ATM GRUPA dzieląca się zyskiem regularnie od 11 lat. Wśród spółek wypłacających dywidendę przez minimum 10 lat z payout ratio większym niż 30% jest 9 podmiotów, 50% - 7 podmiotów i 70% - 2 podmioty (Emperia i Atm Grupa).

Ostatnim ważnym czynnikiem jest stopa dywidendy, czyli % stosunek wartości dywidendy do kursu z dnia ustalenia praw do dywidendy. Wśród spółek od min. 3 lat wypłacających dywidendę o stopie wyższej niż 4% są 44 podmioty, a firm płacących od minimum 5 lat ze stopą minimum 5% jest 19 podmiotów, wśród nich wcześniej wymienione Hydrotor, Efekt, Śnieżka i ATM GRUPA oraz dobrze znane z szerokiego rynku ASSECOPOL, BUDIMEX, HANDLOWY, PEKAO, PGE czy PZU. Na dodatek wszystkie firmy z 19 miały payout ratio wyższe niż 30%, 18 z 19 wyższe niż 40%, 16 z 19 większe niż 50%, a 11 z 19 minimum 70%.

Poniżej lista spółek o najdłuższej historii regularnie wypłacanych dywidendach na rynku polskim:

źródło: Fundamentalna.net

Mamy pod tym względem jeszcze sporo do nadrobienia do USA – tam istnieje nawet specjalny fundusz – Dividends Aristocrats, wskład którego mogą wejść tylko i wyłącznie spółki, które nie tylko wypłacają, ale i nieprzerwanie zwiększają swoja dywidendę od minimum 25 lat! Okazuje się, że od 1991 do 2015 roku, czyli przez ostatnie 25 lat, główny amerykański indeks S&P rósł średnio o 9,8% rocznie, podczas gdy fundusz złożony z najlepszych spółek dywidendowych zarobił 14,0%, czyli o ponad 4 punkty procentowe rocznie więcej. Z jednego dolara zainwestowanego w zwykły ETF na indeks S&P mielibyśmy 10,45 USD, natomiast z najlepszych spółek dywidendowych, wchodzących w skład funduszu Dividends Aristocrats inwestor otrzymałby aż 26,67 USD czyli o 155% więcej! Można zainwestować w ten fundusz pośrednio - kupując S&P 500 DIVIDEND ARISTOCRATS ETF na platformie naszego partnera - Bossa Zagranica. ETF to instrument, który idealnie odwzorowuje skład danego indeksu czy w tym przypadku - konkretnego funduszu.

Poniżej lista 10 największych ETF-ów funduszowych, dostępnych na platformie Bossa Zagranica - wybór jest naprawdę spory (kolejność pod względem kapitalizacji w tys. USD):

VIG Vanguard Dividend Appreciation ETF $20,716,934

DVY iShares Select Dividend ETF $14,971,754

VYM Vanguard High Dividend Yield ETF $13,755,533

SDY SPDR S&P Dividend ETF $13,409,576

HDV iShares Core High Dividend ETF $5,593,730

SCHD Schwab US Dividend Equity ETF $3,670,260

IDV iShares International Select Dividend ETF $2,646,530

NOBL S&P 500 DIVIDEND ARISTOCRATS ETF $1,992,024

FVD First Trust Value Line Dividend Index Fund $1,971,458

SPHD PowerShares S&P 500 High Dividend Low Volatility Portfolio ETF $1,924,520

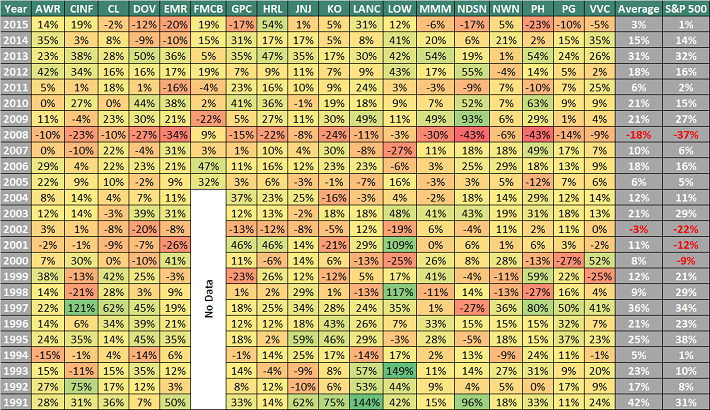

Poniżej szczegółowa tabelka stóp zwrotu z najlepszych amerykańskich spółek dywidendowych w porównaniu z głównym indeksem giełdowym – kilkuliterowe symbole to skróty (tickery) poszczególnych spółek – np. KO = Coca Cola.

Źródło: suredividend.com

2) Duża Płynność i duża kapitalizacja (preferowane Blue Chips)

„Prędzej chudy zdechnie, niż gruby schudnie” autor nieznany

Blue Chips to spółki tworzące WIG20. Wysoka płynność umożliwia natychmiastową sprzedaż w przypadku problemów po obecnej cenie rynkowej. Innym czynnikiem jest ich wartość godziwa (ang: fair value) czyli nie są one często ani przewartościowane, ani niedowartościowane, pomijając czasy mocnej hossy bądź permanentnego kryzysu. Często też duże podmioty angażujące się w spółki z WIG 20 przy okazji grają równolegle na kontraktach tam zgarniając śmietankę z inwestycji, jednak warto zauważyć, że mimo wszystko kursy największych spółek charakteryzują się większą stabilnością i przewidywalnością w długim terminie.

Inwestorzy mogą również szukać kandydatów do portfela dywidendowego w WIG 30, będącego rozszerzeniem wyżej opisywanego indeksu o kolejne 10 największych spółek, ponieważ jego konstrukcja i bezpieczeństwo jest podobne. Przykładami takich płynnych spółek na naszej giełdzie są: PZU, PKN Orlen, PGE, KGHM, Pekao, PKO, PGNIG, Assecopol czy Orange.

3) Prosty i zrozumiały model biznesowy

„Jeżeli nie potrafisz czegoś prosto wyjaśnić - to znaczy, że niewystarczająco to rozumiesz” Albert Einstein

Najbardziej znanym inwestorem, który mocno trzyma się tej tezy jest Warren Buffet, najgrubszy w historii w dziedzinie długoterminowego pomnażania środków na giełdzie. Jego zdaniem sposób działania spółki musi być taki, aby mógł nią zarządzać głupiec, ponieważ prędzej czy później taki idiota się pojawi. Logiczne uzasadnienie tego twierdzenia można wysnuć z faktu, że przy skomplikowanej działalności i braku dotychczasowego lidera zarządzającego organizacją doprowadzi do problemów w firmie oraz spadku jej pozycji rynkowej. Inwestowanie dywidendowe jest z zasady długoterminowe, stąd tak pozornie błahy punkt jest bardzo ważny przy doborze spółek do naszego portfela.

4) Spółka, która mogłaby trwać wiecznie

„Najlepszym horyzontem czasowym na trzymanie dobrej spółki jest wieczność” Warren Buffett

Firma powinna posiadać zdolność normalnego funkcjonowania w czasach ciężkiej koniunktury oferując produkty niezbędne dla konsumentów nawet podczas kryzysu. Mocna marka generująca wysokie marże to kolejny niezbędny atut. Musi to być jednak przedsiębiorstwo już działające, a nie rozpoczynające swój byt i obiecujące wynalazki.

Cytat z mistrza (Warrena Buffetta) mówi sam za siebie – na początku XX. wieku było w USA 3000 firm produkujących samochody bądź kooperujących z nimi z czego przetrwały tylko 3 - GM, Chrysler i Ford! Co więcej, nawet te 3 firmy mogłyby zbankrutować podczas ostatniego kryzysu, gdyby nie pomoc od rządu amerykańskiego. Na dodatek niedawno Chrysler został sprzedany, a cały koncern kupił Fiat m.in. z powodu ciężkiej sytuacji w korporacji z zza wielkiej wody. Wniosek jest bezlitosny - nawet kupując akcję pewnego przedsiębiorstwa należy je bacznie obserwować i w razie czego wyciągać wnioski oraz odpowiednio reagować redukując lub całkowicie pozbywając się ich z portfela.

Do najlepszych przykładów silnych przedsiębiorstw, w które zainwestował kiedyś Warren Buffett z powodzeniem zaliczymy wspomnianą już wcześniej Coca Colę, czy producenta ketchupów Heinz. Oprócz nich, możemy na rynku kupić akcję Mc Donalds’a, Apple’a czy Googla – marki, które wszyscy dobrze znają i w dużej mierze z usług, bądź produktów tych korporacji korzystają.

Poza przykładami z rynku amerykańskiego, warto zerknąć na rynek polski. Na GPW notowany jest Orlen (paliwa), spółki energetyczne i gazowe, banki, Cyfrowy Polsat lub Orange (operatorzy dostarczający telewizję, internet i telefon) czy chociażby spółki farmaceutyczne dystrybuujące leki (Farmacol, Pelion i Neuca). Z usług większości tych firm korzystamy regularnie często nawet nie zwracając na to uwagi i praktycznie wszystkie płacą dywidendę.

5) Rozsądna Cena (C/WK < 3; C/Z < 20)

„Cena to jest to ile płacisz, wartość to jest to co za to otrzymujesz” Warren Buffett

Poziom wskaźników powinien być jak najniższy, jednak często taka sytuacja występuje podczas kryzysu, a w normalnych warunkach jest umiarkowany bądź lekko przewartościowany. Nie można jednak przesadzać i przepłacać za spółkę, którą koniecznie chcemy kupić. Wartości C/WK mniejsze niż 3 i C/Z niższe niż 20 są krytyczne i nie należy ich przekraczać aby nie przepłacać za akcje. Przy selekcji walorów warto spojrzeć na średnie dla branży ,w której działa przedsiębiorstwo, wartości dla szerokiego rynku (WIG) oraz dla innych firm będących w naszym obiekcie zainteresowań. Zobaczymy jak pod tym kątem plasuje się nasza spółka i będziemy mieli szeroką wiedzę na podstawie której wywnioskujemy o jej atrakcyjności.

6) Wysoka Rentowność (ROE>10%)

„To nie rynek mówi Ci czy masz rację czy nie, powiedzą Ci to wyniki finansowe spółek” Warren Buffett

ROE - pokazuje jak efektywny jest biznes oraz poziom reinwestycji wolnych środków będących w spółce. Innymi słowy jest to wskaźnik pokazujący jak efektywne jest wykorzystanie kapitałów własnych. Wartość na wysokim poziomie wynikająca z dużego zysku netto w stosunku do kapitałów własnych jest pożądana, a dobrze ilustruje to przykład dwóch firm gdzie mając do wyboru firmę z ROE rzędu 50%, ale C/Z 20 lub z ROE 10% i C/Z 5, to lepiej byłoby z tego punktu widzenia wybrać pierwszą firmę, gdyż zyski szybciej się zwracają czyli akcję, które kupiliśmy powinny tak samo zareagować. Warto jednak dodać, iż wysoki poziom wskaźnika ROE może wynikać czasem z nadmiernego zadłużenia przez co wynik jest zawyżony.

7) Niskie zadłużenie (Wskaźnik Ogólnego Zadłużenia > 50%)

„Jeśli jesteś sprytny, zarobisz mnóstwo pieniędzy bez pożyczania pieniędzy” Warren Buffett

WOZ jest to stosunek całkowitego zadłużenia w stosunku do aktywów przedsiębiorstwa. Wysoka wartość nie jest pożądana, ponieważ koszty obsługi długu będą wysokie i duża część środków będzie zjadana zamiast zostać przeznaczona na dywidendę. Maksymalna wartość to 70% przy innych czynnikach sprzyjających spółce, a powyżej 100% robi się niebezpiecznie, bo dług przewyższa majątek co przy nagłej konieczności regulacji wszystkich zobowiązań mogłoby doprowadzić do upadłości przedsiębiorstwa. Również w sytuacji gdy spółka ma wskaźnik powyżej 100% wierzyciele mogą złożyć wniosek do sądu o upadłość, ponieważ ich aktywa powierzone firmie są zagrożone niewypłacalnością tego podmiotu.

W przypadku banków te wartości będą zaburzone gdyż sposób ich funkcjonowania opiera się na małym kapitale własnym, jednak w takim przypadku warto zobaczyć jak potencjalna instytucja finansowa wypada na tle branży.

8) Przewaga konkurencyjna (Wysoka Bariera Wejścia do sektora).

„Dobra spółka powinna być jak twierdza z szeroką fosą” Warren Buffett

Uniemożliwia to potencjalnym konkurentom wejście na rynek przez co spółka jest stabilna. Wejście innego podmiotu do sektora zmusiłoby ją do nagłego cięcia marż i najprawdopodobniej część klientów by odeszła przez co skala działania byłaby mniejsza. Do przewag konkurencyjnych zaliczamy: know-how, obsługę klienta, dostępność produktów, niskie ceny, koncesje czy czasem nawet sama marka (jak np. Coca Cola, Apple czy Mc Donald). Do przykładów biznesów z przewagą know-how zaliczamy spółki technologiczne, kolejne przewagi możemy znaleźć w firmach handlowych bądź usługowych, a koncesje na wyłączność mają często firmy powiązane ze Skarbem Państwa o strategicznym znaczeniu takie jak KGHM na wydobycie złóż miedzi w Polsce oraz Orlen i Lotos na dystrybucję paliw (większość tego surowca w kraju dystrybuują te dwie firmy i nawet zagraniczne sieci stacji paliw kupują je od tych podmiotów). Przewagą konkurencyjną może być też unikalny sposób dystrybucji produktów i tu najlepszym przykładem jest amerykański Amazon, który podbił światowy rynek sprzedaży internetowej.

9) Udział Większościowego Stabilnego Akcjonariusza inwestującego długoterminowo.

„Jeśli nie jesteś w stanie wytrzymać ze spółką 10 lat, nie myśl nawet by posiadać ją przez 10 minut” Warren Buffett

Najlepszym dominującym właścicielem jest zwykle ten najbardziej niepożądany – Skarb Państwa. W związku z koniecznością łatania dziury budżetowej musi on pozyskiwać co roku, jak największe środki z kontrolowanych przez siebie firm, co jest też na rękę inwestorom dywidendowym, dla których kluczowa jest gotówka otrzymywana z tytułu posiadanych papierów wartościowych, jako namacalna forma inwestowania mogąca być reinwestowana. Wypłat sowitych dywidend możemy być niemal pewni, bez względu na opcję polityczną jaka sprawuje władzę w danym okresie. Obecnie, pomimo dużych problemów związanych ze spowolnieniem światowej gospodarki oraz pomocą dla upadających kopalń, spółki z udziałem SP w większości przypadków jednak wypłacają dywidendy.

W przypadku spółek prywatnych, najlepszym akcjonariuszem większościowym jest ojciec-założyciel, gdyż ze względu na jego miłość i sentyment do spółki nie pozwoli aby stała się jej krzywda, a gotówka uzyskana z dywidendy będzie dawała mu możliwość reinwestycji w akcje swojego biznesowego dziecka.

PODSUMOWANIE

Piętnaście najdłużej wypłacających dywidendy spółek amerykańskich, które przedstawiłem na początku artykułu łączy kilka cech wspólnych, poza oczywiście ponad 100-letnią historią działalności. Przede wszystkim są to proste, zrozumiałe biznesy, którymi, ponownie parafrazując Warrena Buffetta „mógłby zarządzać nawet idiota”. Przedmioty pierwszej potrzeby – żywność, proszki do prania, żyletki, pasty do zębów, mydła czy nawet prezerwatywy to rzeczy bez których ludzkość jeszcze długo nie będzie mogła się obyć. Podobnie będzie z pewnością w przypadku energii elektrycznej, narzędzi czy ubezpieczeń. Wątpliwości może budzić Coca-Cola, ale tu kłania się przewaga w postaci unikalnego produktu (recepturę ponoć znają tylko 2 osoby) i genialnego marketingu, który sprawił, że jest to jedna z najbardziej rozpoznawalnych marek na świecie. Generalnie nie ma wśród nich jakiś wynalazków czy spółek ze zbyt dużą dywersyfikacją – skupiają się na tym co robią najlepiej czyli jak to się fachowo mawia na swoim „core biznesie”.

Kolejna cecha jaka je łączy, to że są to spółki o dużej kapitalizacji i bardzo płynne, a także dobrze zarządzane i niezbyt mocno zadłużone.

Takie spółki są również na polskim parkiecie i przed nami jako Polakami wielka pokoleniowa szansa a zarazem wielkie wyzwanie, aby powtórzyć sukces amerykański i aby nasze wnuki za 100 lat mogły pisać lub czytać podobne artykuły w kontekście rodzimych spółek giełdowych.

W ramach naszej akcji "Dywidenda jak w banku, czyli o długoterminowym inwestowaniu oszczędności", którą prowadzimy wraz z Maćkiem Samcikiem z bloga "Subiektywnie o Finansach" udało nam się wynegocjować właśnie z Bossa.pl promocyjną stawkę 0,18% od transakcji zakupu lub sprzedaży akcji. Oferta tylko dla nowych Klientów Bossa.pl - zapoznaj się koniecznie z regulaminem promocji <link>. Można tam kupić każdą z wymienionych dzisiaj spółek amerykańskich lub wspomniane wcześniej ETF-y na indeksy i fundusze dywidendowe.

CHCĘ OTWORZYĆ RACHUNEK W BOSSA.PL I KORZYSTAĆ Z PROMOCJI 0,18%<LINK>

A jeśli chcielibyście powierzyć pieniądze profesjonalistom, to BPH TFI właśnie ogłosił super promocję dla pierwszego 1000 osób, które zainwestują minimum 10 000 zł w dowolny fundusz (jest również dywidendowy!) - otrzymują książkę autorstwa Maćka Samcika, 25 wybrańców będzie miało okazję spotkać się z nim na bezpłatne konsultacje - szczegóły po wejściu w link:

TEN ARTYKUŁ NAPISAŁEM W RAMACH AKCJI "DYWIDENDA JAK W BANKU, CZYLI O DŁUGOTERMINOWYM INWESTOWANIU OSZCZĘDNOŚCI"

Akcja ta jest również częścią obywatelskiego ruchu Stowarzyszenia Inwestorów Indywidualnych "Oszczędzaj na emeryturę".

Wejdź na stronę: www.dywidendajakwbanku.pl<<LINK>>

Tam zamieścilismy wszystkie materiały z I odsłony naszej akcji - 16 artykułów, 4 nagrania video i 3 webinary!

Zapisz się tam na darmowy newsletter naszej akcji - zero spamu, tylko matriały dotyczące naszej akcji i informacje od naszego partnera - BPH TFI.

Jest tam również już dostępne video z naszego ostatniego webinaru, wprowadzającego do II odsłony akcji.Pozostałe artykuły, które jak do tej pory ukazały sie w ramach naszego cyklu (linki): "Srebrny jubileusz GPW" Albert Rokicki "Dywidenda jak w banku" Albert Rokicki "Na jak długo trzeba kupić akcje, żeby mieć (prawie) pewność, że się zarobi" Maciej Samcik "Co to jest dywidenda i jak jest wypłacana?" Albert Rokicki "Oprocentowanie lokat bankowych sięga dna. Wyższe zyski tylko dla pięknych i bogatych?" Maciek Samcik

"Czy na polskiej giełdzie jest tanio?" Albert Rokicki

"Spółki dywidendowe jako alternatywa lokat bankowych" Albert Rokicki

"Oszczędności ulokowane w tym banku dawały 5% rocznie przez ostatnie 5 lat" Maciej Samcik

"Dlaczego warto założyć konta IKE i IKZE?" Albert Rokicki

"Jak dostać money-back z urzędu skarbowego? 875 zł do wzięcia" Maciej Samcik

"4 pytania o rozsądne inwestowanie pieniędzy? Konkurs z cennymi nagrodami" Maciej Samcik

Z inwestorskim pozdrowieniem,

Albert "Longterm" Rokicki

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału!