Sfinks - analiza spółki

1) Spółka powinna być tania pod względem wyceny wskaźnikowej (C/Z, C/WK, C/ZO)

C/Z= -1,2 (średnia sektora: 19,28 ; średnia WIG 14,10)

C/WK= -1,56 (średnia sektora: 2,06 ; średnia WIG 0,95)

C/ZO= -6,18 (średnia sektora: 10,86 ; średnia WIG 9,99)

Wycena nie pozostawia żadnych złudzeń, jest to sytuacja tragiczna. Ujemne poziomy wskaźników spowodowane są stratą na poziomie operacyjnym i netto (odpowiednio dla wskaźników C/ZO i C/Z) oraz ujemnym saldem kapitałów własnych (dla wskaźnika C/WK).

Dane aktualne na 15.01.2020

Źródła: fundamentalna.net

Ocena (w skali 1-6): 1

2) Silna marka, unikatowy produkt lub technologia o potencjalnym zasięgu międzynarodowym.

Z całą pewnością można stwierdzić, że marka Sfinks jest powszechnie rozpoznawalna na rynku polskim, jednak poza granicami spółka nie posiada żadnej placówki (w przyszłości jest to planowane). Potrawy jakie mają do zaoferowania nie są wyjątkowe. Nie oznacza to oczywiście, że są gorszej jakości, jednak nie wyróżniają się znacząco spośród tłumu. Optymistycznie wygląda ekspansja mniej popularnych marek tj. Chłopskie Jadło, Fabryka Pizzy, Wook czy Piwiarnia.

W pierwszej połowie 2019 roku sieć operatora gastronomicznego powiększyła się o 10 restauracji, w tym aż 4 Fabryki Pizzy, 2 Piwiarnie, 1 Sfinksa oraz 3 lokale Meta.

Ocena (w skali 1-6): 4,5

3) Stabilny akcjonariat (stosunkowo niski free float)

Sylwester Cacek 17,27%

Robert Dziubłowski 6,13%

Mariola Krawiec-Rzeszotek i Andrzej Rzeszotek 5,58%

Quercus TFI S.A. 5,06%

Free float 65,96%

Free float jest bardzo wysoki i wynosi aż 2/3 liczby wszystkich akcji.

Ocena (w skali 1-6): 1,5

4) Stosunkowo niskie zadłużenie (współczynnik Capital Gearing, wskaźnik ogólnego zadłużenia)

WOZ=104,9%

Capital Gearing= -25,44

Spółka ta dławi się długiem. Szokujący wskaźnik ogólnego zadłużenia i wyjątkowo niekorzystny Capital Gearing nie pozostawiają złudzeń o kondycji finansowej spółki.

Ocena (w skali 1-6): 1

5) Kompetentny i zdeterminowany zarząd o stabilnym składzie.

W skład zarządu wchodzi małżeństwo Doroty i Sylwestra Cacka. Są oni od dawna związani ze spółką. S. Cacek prezesem jest od 2009 natomiast D. Cacek funkcję wiceprezes pełni od 2011. Obydwoje współtworzyli grupę kapitałową Dominet Bank, który w 2007 został sprzedany grupie Fortis za 500 mln. Sylwester Cacek zasiadał w radzie nadzorczej Impel SA i był udziałowcem RTS Widzew Łódź SA. Dorota Cacek piastowała stanowisko wiceprzewodniczącej Rady Nadzorczej Szkoły Bankowej.

Jest więc to kompetentny zarząd, co udowodnili wcześniejszym sukcesem (Dominet-Bank).

Trzeba jednak wspomnieć o dwukrotnym niedotrzymaniu umowy względem spółki Sfinks dotyczącej skupu nowo wyemitowanych akcji przez Sylwestra Cacka.

Ocena (w skali 1-6): 5

6) Czy spółka planuje finansować się przez kolejne emisje akcji?

Tak, właśnie podjęto działania zmierzające do emisji akcji. Liczba nowych akcji ma być nie większa niż 6 mln, a cena ma wynosić 1 zł. Będzie to duża emisja. Udział nowych inwestorów w spółce może wynieść nawet 16%.

Ocena (w skali 1-6): 1,5

7) Czy spółka zamierza przeprowadzić skup akcji własnych (buyback)?

Ogromne zadłużenie i brak rentowności uniemożliwiają takie działanie.

Ocena (w skali 1-6): 5

8) Czy spółka wypłaca lub przynajmniej zamierza wypłacić dywidendę?

Spółka nigdy nie wypłacała dywidend, a w najbliższej przyszłości jest to wręcz niemożliwe. Co prawda, w strategii na lata 2017-2022 zapowiedziane jest dążenie do wypłaty dywidendy, jednak biorąc pod uwagę sytuację finansową spółki nie będzie to takie łatwe.

Ocena (w skali 1-6): 2

9)Czy spółka ma wysoką rentowność kapitałów własnych i aktywów (ROE i ROA)?

ROE= -417,21% (średnia sektora: 11,82% ; średnia WIG 6,74%)

ROA= -11,59% (średnia sektora: 8,13% ; średnia WIG 3,35%)

Spółka generuje straty, więc wskaźniki ROE i ROA są ujemne.

Źródło: fundamentalna.net

Dane aktualne na 15.01.2020

Ocena (w skali 1-6): 1

10)Spółka ma dobrą komunikację z akcjonariuszami?

Spółka posiada dobrą komunikację, na swojej stronie umieszcza aktualne informacje ważne dla inwestorów. W 2014 roku została nawet odznaczona tytułem „Odpowiadam Inwestorom” w ramach Akcji Inwestor, organizowanej przez Puls Biznesu we współpracy z GPW.

Ocena (w skali 1-6): 5,5

11) Czy spółka ma jasno określony profil podstawowej działalności?

Tak, spółka od dawna zajmuje się obszarem casual dining tj. segmentem stawiającym na dania obiadowe w przystępnych cenach i w przyjaznej atmosferze (coś pomiędzy fast food a drogimi restauracjami). Firma działa na zasadach franczyzy, masterfranczyzy i własnych restauracji. Spółka w swojej strategii dalej planuje ściśle trzymać się rynku gastronomicznego.

Ocena (w skali 1-6): 5,5

12) Czy spółka jest w stanie utrzymać stałą dynamikę zwiększania zysków.

Spółka nie radzi sobie najlepiej. Bardzo wysokie zadłużenie i generowanie strat od 2017 roku wymusza na spółce szukanie nowych źródeł pieniędzy (okazuje się nim emisja akcji).

Lepiej wygląda sytuacja rynkowa. Według raportu „Rynek Gastronomiczny w Polsce - 2019” (wykonanym przez BROG 2B) rok 2018 był rokiem rekordowym, w którym to deklarowane wydatki Kowalskiego na gastronomię miesięcznie przekroczyły 100 zł. Dodatkowo w Polsce na 10 tysięcy osób przypada zaledwie 14 lokali gastronomicznych, w Czechach jest to aż 41. Pomimo nierentowności Sfinks SA, trzeba zwrócić uwagę na dynamikę rozwoju poszczególnych lokali. W I półroczu 2019 w porównaniu do I półrocza 2018 Sphinx zanotował jedynie 3,5% wzrostu, natomiast Chłopskie Jadło 14,3%. Najlepszą dynamikę wykazuje Fabryka Pizzy, której obroty wzrosły o 180%, odpowiednio z 1,1 mln do 3,1 mln zł.

Ocena (w skali 1-6): 3

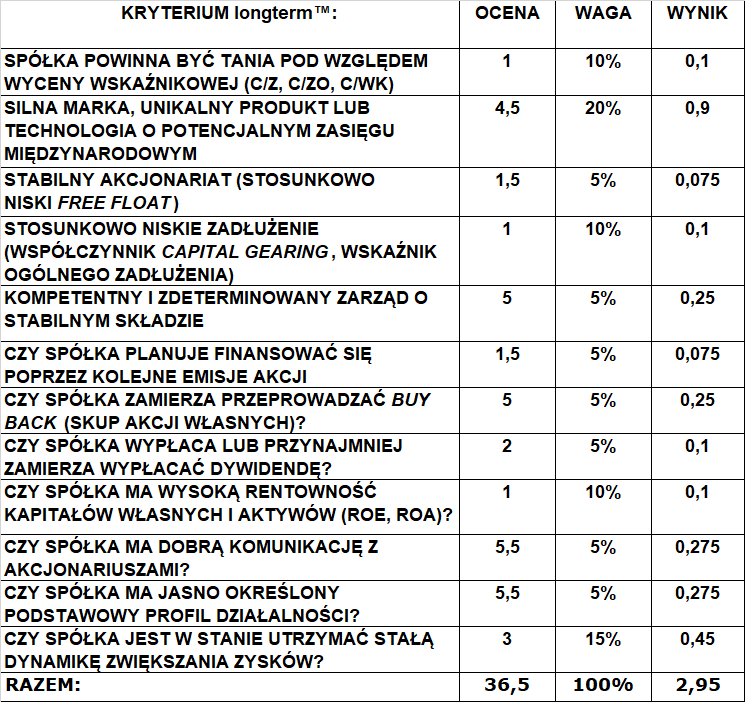

Spółka otrzymuje ocenę końcową równą 2,95. Jest to oczywiście bardzo słaba ocena, wynikająca ze słabej kondycji finansowej wynikającej z generowania strat przez firmę. Być może, emisja akcji poprawi sytuację firmy i pozwoli jej rozwijać swoje najlepiej prosperujące „marki” tj. Fabryka Pizzy czy Piwiarnia, jednak dzisiejsza sytuacja nie zachęca do inwestycji w tę pozycję.

Opracowanie:

Aleksander Czaplicki

Analityk fundamentalny Longterm.pl

Pozostałe ponad 100 analiz spółek znajdziesz tutaj <<LINK>>

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całości zainwestowanego kapitału!